François Rimeu (Crédit Mutuel AM): EZB-Geldpolitik auf Eis

François Rimeu von Crédit Mutuel Asset Management rechnet damit, dass die EZB ihren Leitzins im September unverändert lässt.

09.09.2025 09:58 Uhr / » Weiterlesen

ISIN: IE00BH487969

Kurzbeschreibung der Fondsstrategie: Beim Wellington Global Bond GBP N AcH (IE00BH487969) handelt es sich um eine von Morningstar der Kategorie "Global Diversified Bond - GBP Hedged" (Global Diversified Bond - GBP Hedged) zugeordnete Fondsstrategie bzw. Tranche, die über einen Track-Record seit 25.01.2019 (6,65 Jahre) verfügt. Die Strategie wird aktuell von der "Wellington Luxembourg S.à r.l." administriert - als Fondsberater fungiert die "Wellington Management Company LLP".

| Anteilklasse | Währung | Volumen | Insti | ETF | UCITS | Hedged | Ausschüttend |

|---|---|---|---|---|---|---|---|

| Wel...BP N AcH | GBP | 3,16 |

| Wel...HF S AcH | CHF | 0,09 | |||||

| Wel...D EUR Ac | EUR | 0,18 | |||||

| Wel...UR D AcH | EUR | 4,65 | |||||

| Wel...UR DL Ac | EUR | 0,31 | |||||

| Wel...EUR N Ac | EUR | 0,01 | |||||

| Wel...UR S AcH | EUR | 136,26 | |||||

| Wel...S Q1 DiH | EUR | 0,40 | |||||

| Wel...N Q1 DiH | GBP | 0,07 | |||||

| Wel...BP S AcH | GBP | 21,81 | |||||

| Wel...S Q1 DiH | GBP | 0,03 | |||||

| Wel...GBP T Ac | GBP | 0,86 | |||||

| Wel... EUR Acc | EUR | 0,01 | |||||

| Wel...GD T AcH | SGD | 157,45 | |||||

| Wel...SD Acc H | USD | 14,81 | |||||

| Wel...USD D Ac | USD | 0,42 | |||||

| Wel...SD D AcH | USD | 2,20 | |||||

| Wel...D Q1 DiH | USD | 3,01 | |||||

| Wel...SD DL Ac | USD | 0,04 | |||||

| Wel...USD N Ac | USD | 0,01 | |||||

| Wel...SD N AcH | USD | 48,33 | |||||

| Wel...USD S Ac | USD | 212,67 | |||||

| Wel...SD S AcH | USD | 78,30 | |||||

| Wel...S Q1 DiH | USD | 8,63 |

EUR 618,74 Mio.

+ 2 weitere

François Rimeu von Crédit Mutuel Asset Management rechnet damit, dass die EZB ihren Leitzins im September unverändert lässt.

09.09.2025 09:58 Uhr / » Weiterlesen

Die schwächeren US-Arbeitsmarktdaten sprechen für eine baldige Zinssenkung der Fed, während die EZB vorerst abwartet. In Frankreich sorgt die politische Unsicherheit für Druck auf Staatsanleihen und erhöhte Spread-Volatilität.

10.09.2025 08:03 Uhr / » Weiterlesen

Der US-amerikanische GENIUS Act soll Stablecoins aus ihrer spekulativen Nische herausholen und zu einer tragenden Säule des Finanzsystems machen. Ob das gelingt, beurteilt Ewout De Brauwer, Portfolio Manager Institutional Mandates bei DPAM:

11.09.2025 09:46 Uhr / » Weiterlesen

Turbulente Monate für Tech-Investoren: DNB-Experte Erling Thune analysiert Entwicklungen rund um Apple, Microsoft, OpenAI und Halbleiterhersteller. Sein Fokus liegt auf dem Potenzial von Cloud-Diensten und generativer KI.

15.09.2025 13:18 Uhr / » Weiterlesen

Der globale Investmentmanager Igneo Infrastructure Partners baut sein Führungsteam aus: Mit Carolyn Pearce als neuer Partnerin und Global Head of Capital Formation sowie der Beförderung von Daniel Timms zum Partner verstärkt das Unternehmen seine internationale Aufstellung.

03.09.2025 15:13 Uhr / » Weiterlesen

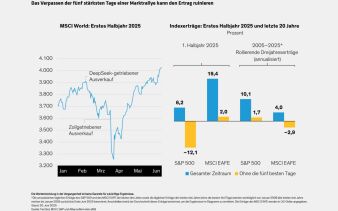

Volatilität löst bei Anlegern oft emotionale Reaktionen aus. Zwei große Ausverkäufe Anfang 2025 haben uns daran erinnert, warum es wichtig ist, diesen Reaktionen entgegenzuwirken und auch in Abschwungphasen investiert zu bleiben.

13.09.2025 07:27 Uhr / » Weiterlesen

Obwohl die Märkte für die zweite Jahreshälfte mit Zinssenkungen der US-Notenbank rechnen, könnte die Fed ihre Geldpolitik länger straff halten. Laut State Street Investment Management bieten Investment-Grade-Anleihen in diesem Umfeld Chancen: Sie liefern gegenüber US-Staatsanleihen einen Renditeaufschlag, profitieren vom Roll-Down-Effekt und können die Empfindlichkeit gegenüber einem hohen Treasury-Angebot reduzieren.

12.09.2025 09:55 Uhr / » Weiterlesen

Britisches BIP stagniert im Juli: Während Dienstleistungen und Bau zulegen, belastet ein starker Einbruch im verarbeitenden Gewerbe die Aussichten. Das Pfund gerät unter Druck.

12.09.2025 12:49 Uhr / » Weiterlesen

| Absoluter Jahresertrag | YTD | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|---|

| Wellington Global Bond GBP N AcH | -1,62% | +0,47% | +8,35% | +0,68% |

| Vergleichsgruppen-Durchschnitt | -0,95% | +1,03% | +10,24% | +2,45% |

| Annualisierter Jahresertrag | 3 Jahre (p.a.) | 5 Jahre (p.a.) | Seit Auflage (p.a.) |

|---|---|---|---|

| Wellington Global Bond GBP N AcH | +2,71% | +0,14% | +3,22% |

| Vergleichsgruppen-Durchschnitt | +3,29% | +0,47% | N/A |

| Annualisierte Sharpe-Ratio | 1 Jahr | 3 Jahre (p.a.) | 5 Jahre (p.a.) |

|---|---|---|---|

| Wellington Global Bond GBP N AcH | 0,25 | 0,42 | negativ |

| Vergleichsgruppen-Durchschnitt | 0,38 | 0,54 | negativ |

| Annualisierte Volatilität | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|

| Wellington Global Bond GBP N AcH | +6,33% | +6,90% | +7,03% |

| Vergleichsgruppen-Durchschnitt | +6,11% | +6,91% | +7,25% |